國內市場(chǎng)基本面來(lái)看,進(jìn)入二季度后,庫存將達到高峰,這對于國內存在一定的壓制。但是國內目前現貨來(lái)看,由于價(jià)格仍相對低迷,現貨價(jià)格繼續下行的動(dòng)力并不足,產(chǎn)業(yè)利潤不足。消費上面,短期還是維持低迷,但是隨著(zhù)后期氣溫上升,以及疫情逐步轉好,消費仍存在回暖的動(dòng)力,這對于長(cháng)期價(jià)格存在支撐。另外,進(jìn)口方面來(lái)看,雖然前期進(jìn)口量巨大,但是進(jìn)入二季度進(jìn)口量回落是大概率事件,并且國際市場(chǎng)在15美分之上運行,進(jìn)口成本達到5400元/噸一線(xiàn),對于國內也存在支撐。總體來(lái)看,雖然供應方面存在一定壓力,但是沒(méi)有新的利空影響的情況下,下方空間較為有限。

??國際市場(chǎng)上,一季度偏緊的供應格局在二季度將有所好轉,印度出口裝運受阻的情況預計也將有所改善。但是巴西新榨季減產(chǎn)預期較強,干燥的天氣仍未有明顯轉好。加之泰國減產(chǎn)情況下出口低迷。全球疫情存在歐洲等不穩定因素,但是總體向好格局不會(huì )改變,消費的恢復也還是大的趨勢,這對于糖價(jià)整體下方存在一定的支撐。二季度糖價(jià)大幅下行確實(shí)缺乏動(dòng)力。預計糖價(jià)維持寬幅震蕩格局,參考區間14-18美分/磅。

??操作建議:鄭糖2109合約在5200元/噸-5300元/噸之間逢低做多為主。

??一、行情回顧

??一季度鄭糖震蕩上行,重心有所上移。1月在外盤(pán)沖高的帶動(dòng)下,鄭糖沖擊5500元/噸關(guān)口,春節前在產(chǎn)銷(xiāo)數據偏空的影響下,鄭糖價(jià)格回落至5400元/噸下方。春節期間外盤(pán)走勢偏強,春節后外盤(pán)開(kāi)始強勢上行,鄭糖開(kāi)始跟隨上漲,鄭糖主力合約最高觸及5560元/噸的高點(diǎn)。但外盤(pán)走弱以及國內基本面壓制下,鄭糖3月開(kāi)始震蕩回調。

??一季度國際糖市震蕩走高后有所回調。國際糖市泰國減產(chǎn)加之印度出口受限于缺乏集裝箱進(jìn)度緩慢,一季度全球供應偏緊給糖價(jià)帶來(lái)支撐。并且在原油價(jià)格不斷走升,乙醇需求提升,使得制糖比預期降低。03合約最高至18.94美分/磅。03合約摘牌后市場(chǎng)逼空情緒將有所緩解,同時(shí)印度生產(chǎn)速度較快,出口逐步增加,糖價(jià)不斷回落。

??圖:鄭糖主力合約走勢

??數據來(lái)源:博易云國信期貨

??圖:ICE期糖主力合約走勢

??數據來(lái)源:博易云國信期貨

??二、國內市場(chǎng)分析

??1、銷(xiāo)售淡旺季特征減弱,基差引導作用增強

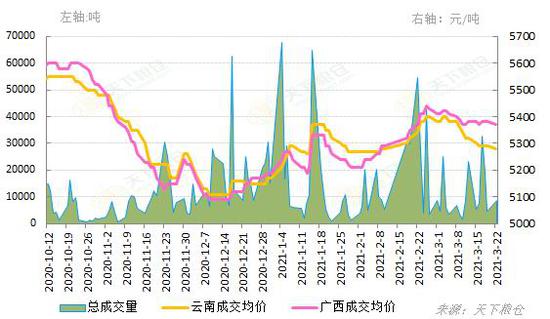

??截至2月底,產(chǎn)糖867.67萬(wàn)噸,去年同期為882.54萬(wàn)噸,累計銷(xiāo)售食糖338.5萬(wàn)噸,去年同期為401.72萬(wàn)噸,累計銷(xiāo)糖率53.76%,同比下降4.9%。2月產(chǎn)銷(xiāo)數據來(lái)看,整體銷(xiāo)售情況依然落后,春節過(guò)后的補庫結束后,消費再度陷入平淡。但是雖然較旺季成交有所下降,但是整體仍并沒(méi)有斷崖式下跌。淡旺季特征有所弱化。

??圖:廣西云南日成交量(單位:噸)

??數據來(lái)源:天下糧倉國信期貨

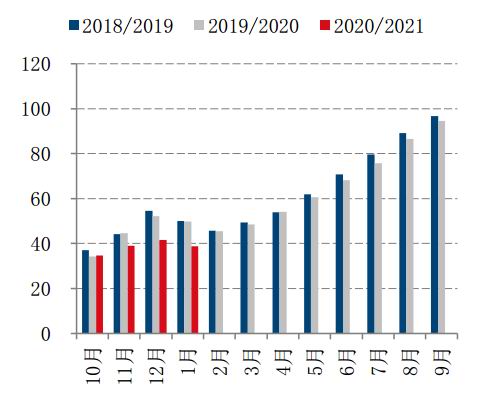

??圖:全國產(chǎn)銷(xiāo)率(單位:%)

??數據來(lái)源:Wind國信期貨

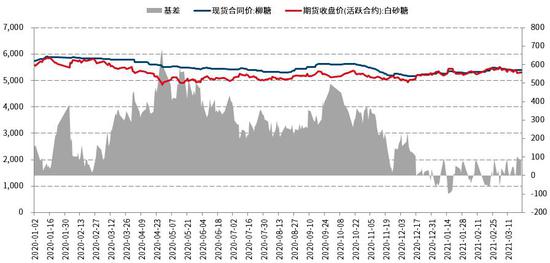

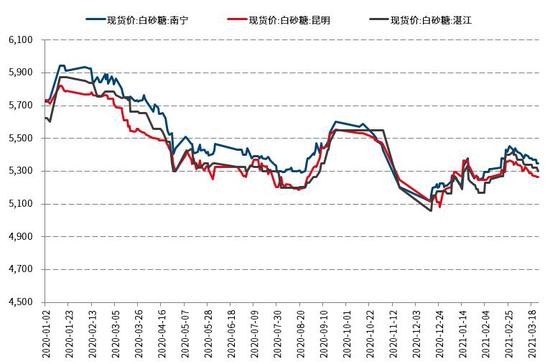

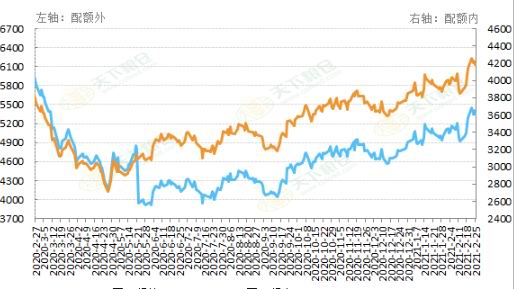

??現貨價(jià)格在一季度波動(dòng)有限,整體運行區間在5100-5450元/噸。進(jìn)入2021年以來(lái),一季度的白糖基差運行區間在-100到100元/噸之間,基本現貨升水100元/噸后,基差收斂;而在現貨貼水達到100元/噸時(shí),基差擴大。基差的引導作用明顯。二季度來(lái)看,在基差不突破近期區間的情況下,仍能夠用以作為期貨價(jià)格波動(dòng)區間上下沿的參考。

??圖:基差走勢圖(單位:元/噸)

??數據來(lái)源:Wind國信期貨

??圖:全國產(chǎn)銷(xiāo)率(單位:%)

??數據來(lái)源:Wind國信期貨

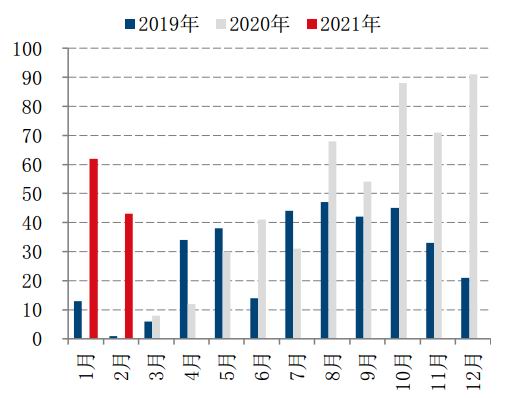

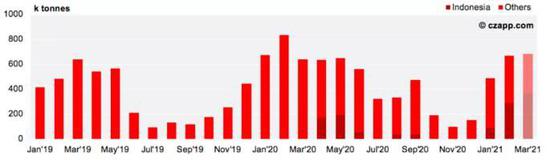

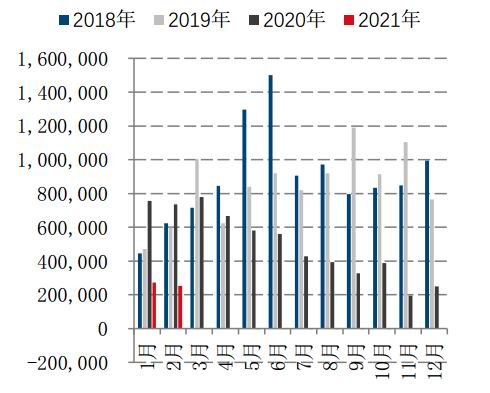

??2、進(jìn)口量大幅上升,二季度預計回落

??海關(guān)發(fā)布1-2月進(jìn)口數據,1月進(jìn)口量為62萬(wàn)噸、2月進(jìn)口量為43萬(wàn)噸,兩月合計進(jìn)口105萬(wàn)噸,同比增加73萬(wàn)噸,本年度累計進(jìn)口356萬(wàn)噸,同比增加224萬(wàn)噸。從數量上看,1-2月進(jìn)口量增加顯著(zhù),究其原因,還是存在較大的進(jìn)口利潤。進(jìn)口糖主要來(lái)源國是巴西,船期約45天,向前倒推可以看到當時(shí)點(diǎn)價(jià)時(shí)國際糖價(jià)還處于相對低位。

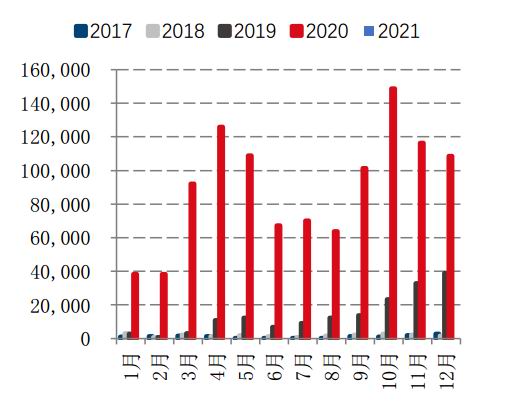

??1月糖漿進(jìn)口僅有26千克,去年同期進(jìn)口量為2.81萬(wàn)噸。但是甘蔗糖或者甜菜糖水溶液(稅則號17029011)1月份進(jìn)口量為2.89萬(wàn)噸,2月份進(jìn)口量為2.54萬(wàn)噸。

??圖:全國白糖單月進(jìn)口量(單位:萬(wàn)噸)

??數據來(lái)源:中國海關(guān)國信期貨

??圖:糖漿單月進(jìn)口量(單位:噸)

??數據來(lái)源:中國海關(guān)國信期貨

??2月之后國際糖價(jià)大幅上行,使得進(jìn)口成本快速拉升。巴西配額外進(jìn)口窗口基本關(guān)閉。預計進(jìn)口數據從3月開(kāi)始就將出現明顯的下滑。另外,從進(jìn)口總量上來(lái)看,本年度已經(jīng)累計進(jìn)口356萬(wàn)噸,需要關(guān)注政策方面是否會(huì )出現總量控制的可能。進(jìn)口成本上面來(lái)看,原糖價(jià)格在15美分一線(xiàn),以目前巴西的升貼水來(lái)計算,配額外進(jìn)口原糖的成本在5290元/噸左右。進(jìn)口成本對于國內糖價(jià)存在支撐。

??圖:泰國進(jìn)口成本(單位:元/噸)

??數據來(lái)源:天下糧倉國信期貨

??圖:巴西進(jìn)口成本(單位:元/噸)

??數據來(lái)源:天下糧倉國信期貨

??3、產(chǎn)量預計小幅增加,倉單注冊加速

??國內生產(chǎn)方面,甜菜糖生產(chǎn)已經(jīng)結束,新疆、內蒙及河北共產(chǎn)糖148.98萬(wàn)噸,去年同期僅有133.6萬(wàn)噸。主要增產(chǎn)來(lái)自于內蒙地區,新疆地區與上一年度基本持平。蔗糖來(lái)看,廣西預計產(chǎn)量在615萬(wàn)噸左右,相較于去年600萬(wàn)噸的水平有所增加。云南產(chǎn)糖量預計小幅增加3%-4%,主要上一年度糖產(chǎn)量已經(jīng)達到相對高位。廣東產(chǎn)糖量預計在60萬(wàn)噸左右,較去年略有下降。國內總體來(lái)看,糖產(chǎn)量小幅增長(cháng)。

??由于生產(chǎn)持續推進(jìn),可生成倉單的資源不斷增加,并且在2-3月基差波動(dòng)過(guò)程中,存在較為合適的注冊倉單的機會(huì ),倉單生成抬頭。另外,糖企以及貿易商基差交易的參與度也在上升,這也提高了注冊倉單的動(dòng)力。

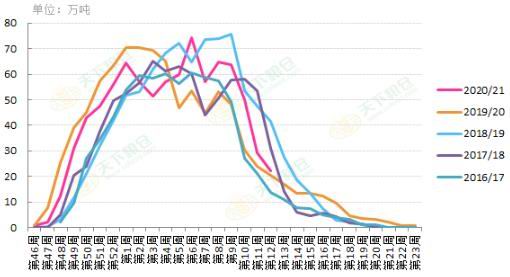

??圖:蔗糖周度生產(chǎn)量(單位:萬(wàn)噸)

??數據來(lái)源:天下糧倉國信期貨

??圖:倉單加有效預報(單位:張)

??數據來(lái)源:鄭商所國信期貨

??三、國際市場(chǎng)分析

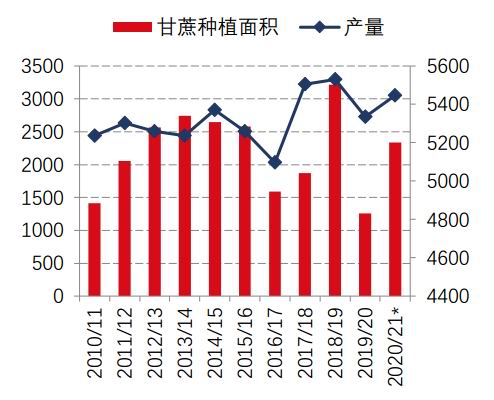

??1、巴西新榨季開(kāi)榨推遲減產(chǎn)預期較為一致

??巴西中南部開(kāi)榨緩慢,截至3月15日,有30家糖廠(chǎng)開(kāi)榨。截至3月底預計累計將有54家糖廠(chǎng)開(kāi)榨,同比減少33家。這些產(chǎn)量將被統計到2020/21榨季的數據里面,但實(shí)際上2021/22榨季已經(jīng)開(kāi)始。

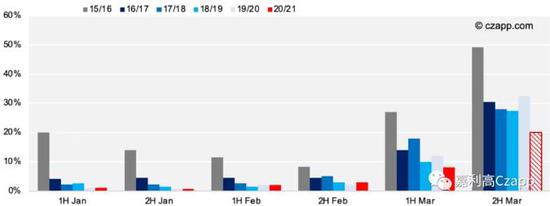

??天氣方面,2021年以來(lái),主產(chǎn)區降雨量仍低于正常水平,有些地區甚至從去年以來(lái)的降雨一直低于正常水平。降雨不足使得甘蔗的生長(cháng)受到了影響,導致今年的開(kāi)榨延遲,并且甘蔗的單產(chǎn)也將受到影響。預計糖產(chǎn)量將由上一年度的3840萬(wàn)噸明顯下降,或不足3600萬(wàn)噸。不過(guò)前期制糖比下降的預期隨著(zhù)原油價(jià)格大幅回落有所減弱,新榨季糖廠(chǎng)或仍然將大量生產(chǎn)糖而非乙醇。

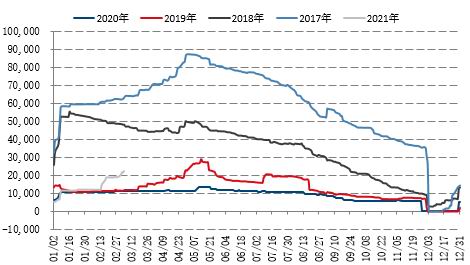

??圖:巴西中南部糖廠(chǎng)開(kāi)榨比例

??數據來(lái)源:CZAPP國信期貨

??圖:巴西月度降雨量對比圖

??數據來(lái)源:NOAA國信期貨

??2、印度出口簽約迅速,二季度發(fā)運量預計增加

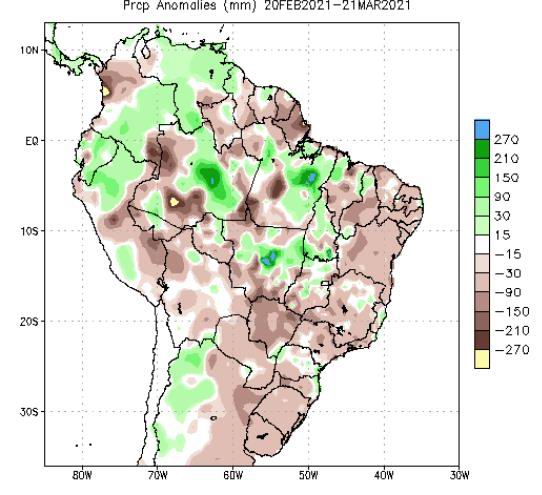

??2020/21榨季截至3月15日,印度累計產(chǎn)糖2586.8萬(wàn)噸,同比增加425.5萬(wàn)噸,但仍低于2018/19榨季,主要產(chǎn)糖邦增加了乙醇的生產(chǎn)。已經(jīng)收榨的糖廠(chǎng)達到171家糖廠(chǎng),去年同期為138家。印度糖產(chǎn)量預計將達到歷史次新高,或達到3150萬(wàn)噸。印度豐產(chǎn)使得出口意愿增強,政府對于新榨季的出口目標定為600萬(wàn)噸。印度出口簽約速度較快,本榨季印度已簽約出口430萬(wàn)噸糖。但是,由于發(fā)運受到影響,集裝箱缺乏、運費高漲,實(shí)際裝運量恢復較慢,2021年1-3月實(shí)際出口糖約220萬(wàn)噸。預計進(jìn)入二季度,發(fā)運量將會(huì )有所回升。這對于后期糖價(jià)上方存在一定制約。

??圖:印度單月出口量(單位:千噸)

??數據來(lái)源:CZAPP國信期貨

??圖:印度產(chǎn)糖量(單位:萬(wàn)噸)

??數據來(lái)源:印度糖業(yè)協(xié)會(huì )國信期貨

??3、泰國估產(chǎn)下調,出口大幅減少

??2020/21榨季泰國甘蔗收割進(jìn)度緩慢,天氣條件也不利于甘蔗生長(cháng),預計3月底將結束生產(chǎn),通常生產(chǎn)至4月甚至5月。至3月22日,泰國僅有4家仍在生產(chǎn),累計壓榨6650萬(wàn)噸甘蔗,同比減少11%。最終甘蔗產(chǎn)量預計將降至6850萬(wàn)噸,比之前預估的下降4.6%。糖產(chǎn)量預計為755萬(wàn)噸,同比降低9%。

??由于產(chǎn)量低迷,泰國出口大幅下滑,2月泰國出口糖約25.36萬(wàn)噸,同比減少65.56%。2020年10月-2021年2月累計出口糖135.79萬(wàn)噸,同比減少68.22%。泰國收榨在即,整體產(chǎn)量減少已成定局,出口在后期預計也將維持較低水平。

??圖:泰國單月出口量(單位:噸)

??數據來(lái)源:泰國工業(yè)部國信期貨

??圖:泰國產(chǎn)糖量(單位:千噸)

??數據來(lái)源:Wind國信期貨

??四、結論及操作建議

??國內市場(chǎng)基本面來(lái)看,進(jìn)入二季度后,庫存將達到高峰,這對于國內存在一定的壓制。但是國內目前現貨來(lái)看,由于價(jià)格仍相對低迷,現貨價(jià)格繼續下行的動(dòng)力并不足,產(chǎn)業(yè)利潤不足。消費上面,短期還是維持低迷,但是隨著(zhù)后期氣溫上升,以及疫情逐步轉好,消費仍存在回暖的動(dòng)力,這對于長(cháng)期價(jià)格存在支撐。另外,進(jìn)口方面來(lái)看,雖然前期進(jìn)口量巨大,但是進(jìn)入二季度進(jìn)口量回落是大概率事件,并且國際市場(chǎng)在15美分之上運行,進(jìn)口成本達到5400元/噸一線(xiàn),對于國內也存在支撐。總體來(lái)看,雖然供應方面存在一定壓力,但是沒(méi)有新的利空影響的情況下,下方空間較為有限。

??國際市場(chǎng)上,一季度偏緊的供應格局在二季度將有所好轉,印度出口裝運受阻的情況預計也將有所改善。但是巴西新榨季減產(chǎn)預期較強,干燥的天氣仍未有明顯轉好。加之泰國減產(chǎn)情況下出口低迷。全球疫情存在歐洲等不穩定因素,但是總體向好格局不會(huì )改變,消費的恢復也還是大的趨勢,這對于糖價(jià)整體下方存在一定的支撐。二季度糖價(jià)大幅下行確實(shí)缺乏動(dòng)力。預計糖價(jià)維持寬幅震蕩格局,參考區間14-18美分/磅。

??操作建議:鄭糖2109合約在5200元/噸-5300元/噸之間逢低做多為主。

來(lái)源:國信期貨

沒(méi)有資料